アメックスカードについて「危ない」「メリットなし」「不正利用が多い」といった噂を耳にした経験はありませんか?

せっかくアメックスを発行したにもかかわらず、使えない店があったり、サービスを上手く活用できなかったりすると、後悔してしまいますよね。

本記事では、アメックスのデメリット・メリットをはじめ、使えない店の一覧や審査難易度、メジャーな3枚のスペックを徹底解説しています。

アメックスが向かない人におすすめのクレカも紹介しているので、申込前で悩んでいる人はぜひ参考にしてみてください。

アメックスは危ない?メリットなしと言われる理由

アメックスが「危ない」「メリットなし」と言われる理由は、おもに以下の通りです。

- ステータスの高いクレカなので不正利用に狙われやすい

- スタンダードなグリーンカードから年会費が発生する

- ポイント還元率が特別高いわけではない

アメックスは数々のクレジットカードのなかでも特にステータスが高く、経済力や社会的地位をアピールできるカードです。

それゆえに、富裕層が多いイメージから不正利用に狙われやすいと言われています。

また、最も手を出しやすいアメックスグリーンカードでも月会費が発生するため、基本的に年会費無料で持てるカードはありません。

他社と比較した場合、ポイント還元率が圧倒的に優れているわけでもなく、どちらかと言えば付帯保険・付帯サービス・優待特典が充実しています。

以上のことから、年会費をかけたくない人やポイント還元率を重視している人には不向きのクレジットカードと言えるでしょう。

アメックス危ないは嘘!メリット尽くしで後悔しない

アメックスは不正利用に狙われやすいため危ないと解説しましたが、その対策として不正利用検知システムや認証コードによる本人確認などを導入しています。

また、不正利用を早期発見するためのお知らせ機能や、不正な取引金額の決済を停止するオンライン・プロテクションも備わっているため、安心安全です。

アメックスには抜かりのないセキュリティ対策のほか、以下のようなメリットもあります。

- 持っているだけで高いステータスを示せる

- 原則として限度枠に上限が設けられていない

- 国内外の空港ラウンジを無料で利用できる

- 付帯保険・付帯サービスが手厚い

アメックスは、一種のブランド品といっても過言ではありません。上位のクレジットカードなので、持っているだけで存在感をアピールできるでしょう。

利用限度額が柔軟なだけでなく、旅行をはじめとしたレジャー・グルメ・ライフスタイルなどのサポートも充実しています。

24時間日本語サポートやブランドバック・腕時計のサブスク割引、英会話レッスン10%オフといったサービスが盛りだくさんです。

ショッピング保険・海外旅行損害保険・スマホ補償等も付帯しており、アメックスカードのグレードが上がるにつれ内容も豪華になっていきます。

アマゾン?ユニクロ?アメックスが使えない店の一覧

アメックスが使えない店はほとんどありません。アマゾンでもユニクロでも問題なく利用可能です。ただし、ユニクロは国内発行のみに限ります。

もし使えないときは、単純にカード情報の入力ミスや限度額の超過が考えられます。今一度、原因を突き止めてみましょう。

使えない店が少ない理由は、アメックスと日本初の国際ブランドである「JCB」が提携したためです。これにより、利用可能店舗が急増しました。

JCB加盟店なら高確率でアメックスカードを利用できますが、一部店舗や国・地域によって異なるため、利用前に対応可否を確認しておくと安心です。

アメックス審査の難易度を解説!メジャーな3枚はコレ

アメックス審査の難易度は、やや高い傾向にあります。銀行系クレカよりは優しいものの、やはりグレードの高いカードなので、信販系・流通系よりは審査が厳しいでしょう。

言い換えれば、審査が若干難しいからこそ、所有していると「すごい!」「かっこいい!」と思われるカードです。まずは、アメックスのメジャーな3枚を紹介します。

- アメックス・グリーン

- アメックス・ゴールド

- アメックス・プラチナ

①アメックス・グリーン

アメックスのなかで唯一月額制を採用しているアメックス・グリーンは、初心者におすすめです。サブスク感覚で手軽に使いやすく、初月は無料で利用できます。

大きな特徴は、多彩な優待特典が詰まった「グリーンオファーズ」です。ブランド時計・ハイブランドバッグのレンタルサービスや映画鑑賞の優待価格を活用できます。

空港ラウンジを無料で利用できますし、ショッピング保険・海外旅行損害保険・スマホ保証などの付帯保険も充実していますから、ぜひチェックしてみてください。

| 月会費 | 1,100円 |

| ポイント還元率 | 1% |

| ポイント利用先(例) | マイル移行 商品券・クーポンと交換 楽天ポイントやTポイントに交換 |

| 国際ブランド | アメックス |

| 入会資格 | 20歳以上(学生不可) 日本国内に定住所がある 日本国内で定収入がある |

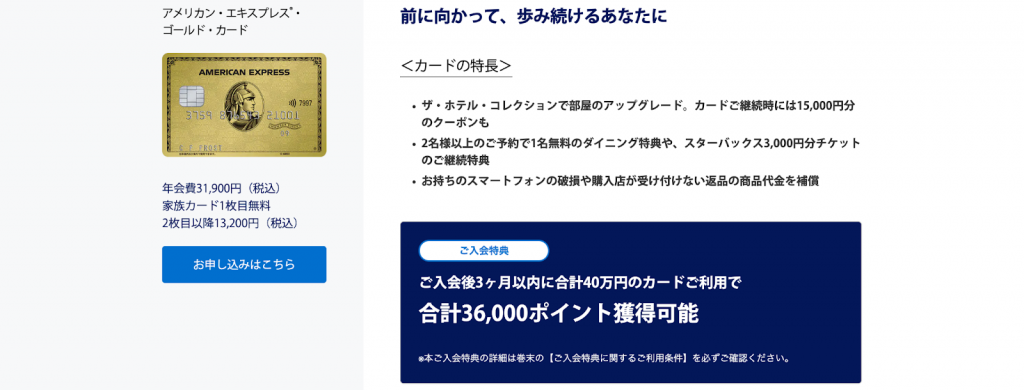

②アメックス・ゴールド

グリーンカードよりワンランク上のアメックス・ゴールドは、海外旅行の機会が多い人にぴったりです。

貯まったポイントをマイルに交換すれば、東京〜沖縄の往復航空券として活用できます。カード更新時の継続特典では、該当ホテルで使える15,000円分のクーポンをもらえます。

同伴者1名までなら空港ラウンジの無料利用OKなので、恋人や友人と旅行へ行く際に活躍するでしょう。一般カードよりハイグレードなカードで、贅沢な気分を味わえます。

| 年会費 | 31,900円 |

| ポイント還元率 | 1% |

| ポイント利用先(例) | マイル移行 商品券・クーポン交換 ネットショッピングの支払いに充当 |

| 国際ブランド | アメックス |

| 入会資格 | 20歳以上(学生不可) 日本国内に定住所がある 日本国内で定収入がある |

③アメックス・プラチナ

アメックス・プラチナは、世界に通用する最強のクレジットカードと言われています。豪華な優待や手厚い保険を受けて、特別感を味わいたい人にうってつけです。

「プラチナ・コンシェルジェ・デスク」は、会員専用の窓口です。24時間365日、旅行やレストランの予約からサービスに関する相談まで、コンシェルジェが一任します。

世界各国のホテルでは無料で朝食を食べられるほか、アップグレードなどのVIP待遇を受けられるので、優越感に浸れるでしょう。

トラベル・エンタメ・保険と、全てのサポートを網羅している圧倒的な充実度ですので、頻繁に旅行する人や時間を効率的に使いたい人にも勧められます。

| 年会費 | 143,000円 |

| ポイント還元率 | 1% |

| ポイント利用先(例) | カードの年会費や支払代金への充当 ANA・JAL含む16社の航空マイルに移行 |

| 国際ブランド | アメックス |

| 入会資格 | 20歳以上(学生不可) 日本国内に定住所がある 日本国内で定収入がある |

アメックスは危ないと思う人におすすめのクレジットカード

「アメックスはやっぱり危ないと思う…」と不安な人は、以下のクレジットカードを検討してみてください。

- JCBカードW

- 楽天カード

①JCBカードW

JCBカードWは、業界屈指の高ポイント還元率を誇っています。アメックスカードのポイント還元率が物足りないと感じる人に向いているでしょう。

スターバックス・オリックスレンタカー・ローソンなど、パートナー店でカードを利用すると最大21倍ものポイントが貯まります。

デジタルカード番号なら最短5分で発行されますし、39歳までに申し込めば永久に年会費がかからないため、コスパ最強のクレカとしておすすめです。

| 年会費 | 永年無料 |

| 審査・発行時間(約) | 最短5分 |

| ポイント還元率 | 1.0〜5.5% |

| ポイント利用先(例) | スターバックス アマゾン セブンイレブン |

| 国際ブランド | JCB |

| 入会資格 | 18歳以上39歳以下(高校生不可) 本人または配偶者に安定収入がある |

【JCBカードWはこちら】

②楽天カード

楽天カードは知名度・人気度ともに申し分のない1枚です。2023年3月末時点では2,800万枚以上が発行されているため、審査難易度は比較的優しいと言えるでしょう。

18歳以上であれば誰でも気軽に申し込めるうえ、年会費は永年無料です。通常の買い物で1%還元、楽天グループでの決済では2倍のポイントアップが狙えます。

ポイントの貯まりやすさだけでなく、使いやすさにも定評があり、楽天マークのある加盟店やカードの支払いに活用できます。

| 年会費 | 永年無料 |

| 審査・発行時間(約) | 1週間〜10日前後 |

| ポイント還元率 | 1%(100円につき1ポイント) |

| ポイント利用先(例) | マクドナルド ファミリーマート 楽天グループ全般 楽天ポイントマークのある店舗 |

| 国際ブランド | Visa・マスターカード・JCB・アメックス |

| 入会資格 | 18歳以上(高校生不可) |

まとめ

アメックスは「危ない」「メリットなし」「不正利用が多いから後悔する」などと噂されていますが、デメリットばかりのクレジットカードではありません。

不正利用に対するセキュリティ対策はしっかり取られていますし、JCBと提携したことで利用できる店舗も増えています。

必ず会費が発生し、審査は若干厳しいという欠点がありますが、高いステータスを示せるほか、他社に負けない圧倒的な付帯サービス・付帯保険が魅力です。

アメックスにメリットを感じない人は、高ポイント還元率の「JCBカードW」や、年会費永年無料でコストを抑えられる「楽天カード」を検討してみてください。