ファクタリングの利用を検討している方は、メリット・デメリットについて理解を深めたいと思っていませんか?

ファクタリングを上手に活用できず、さらなる資金繰り悪化を招いては元も子もありません。大切な売掛債権を売るなら、納得したうえで利用したいですよね。

本記事では、ファクタリングのメリット・デメリット・ファクタリング支払の意味や仕組みを徹底解説しています。

「ファクタリング払いってなに?」「おすすめのファクタリング業者はどこ?」と気になっている方は、ぜひ最後までご覧ください。

ファクタリングのメリット:債務者にバレないなど

ファクタリングのメリットを解説します。

- 債務者に知られない

- 最短即日に資金繰りを改善できる

- 債権者の業績が悪くても利用できる

①債務者(売掛先・取引先)に知られない

ファクタリングによる資金調達は、債務者(売掛先・取引先)に知られないのが大きなメリットです。

ただし、これは債務者が介入せず、債権者(自社・利用者)とファクタリング会社の間だけで行われる「2社間ファクタリング」の場合に限ります。

資金調達の事実が債務者にバレると「経営が上手くいっていないのでは?」と疑われ、受注を減らされたり取引を中止されたりするリスクがあります。

2社間ファクタリングなら債務者に内緒で資金繰りを改善でき、取引先との関係性が良好なまま、自社の財務問題も解決することが可能です。

②最短即日に資金繰りを改善できる

ファクタリング会社にもよりますが、ほとんどの業者が最短即日の資金調達を可能としています。

3社間ファクタリングよりも2社間ファクタリングのほうが工数も少なく、利用者とファクターのみで手続きするため、さらなるスピード資金化が期待できます。

ファクタリングによって即日中に資金調達できれば、事業資金の枯渇が原因で大型案件を逃すといった後悔もありません。

厳しい経営状況を今すぐ立て直せる可能性があるファクタリングは、事業者にとってメリットの多い救済的なサービスと言えるでしょう。

③債権者(自社・利用者)の業績が悪くても利用できる

ファクタリングは債権者の業績が悪くても審査の対象となるのは債務者なので、問題なく利用できます。

3社間ファクタリングの場合、ファクタリング会社は取引先から売掛金を直接回収しますし、2社間ファクタリングの場合は利用者が回収した売掛金を業者に振り込む仕組みです。

このような背景から、審査において重要視されるのは売掛先の経営状況・信用情報・実績などであり、自社はそれほど厳しく審査されないのです。

2社間ファクタリングなら利用者も審査対象となりますが、赤字決算・税金滞納・創業期といった問題を抱えていても気軽に利用できるのが利点と言えます。

ファクタリングのデメリットと問題点

ファクタリングのデメリットを解説します。

- 手数料が高い傾向にある

- 売掛債権の額面を超える資金は調達できない

- 違法業者が潜んでいる可能性がある

①手数料が高い傾向にある

ファクタリングのデメリットは、手数料が高くなりやすい点です。特に、3社間ファクタリングよりも2社間ファクタリングのほうが手数料は高額になります。

【ファクタリングの手数料相場】

| 取引形態 | 2社間ファクタリング | 3社間ファクタリング |

| 手数料相場 | 10〜20% | 1〜9% |

3社間ファクタリングのほうが手数料を抑えられますが、売掛先に知られたり資金化までに時間がかかったりするデメリットがあります。

2社間ファクタリングは手数料が高い傾向ですが、即日のスピード資金調達が可能なうえ、売掛先にバレない秘匿性の高さがメリットです。

高い手数料による負担を減らすためには、複数のファクタリング会社で見積もりを取り、じっくりと比較検討するのが得策と言えるでしょう。

②売掛債権の額面を超える資金は調達できない

ファクタリングは、売掛債権をファクターに売却することで事業資金を手に入れられます。

買取可能額に下限・上限を設けていない業者も多くありますが、そもそも売掛債権の額面内でしか資金を調達できない点に注意してください。

例えば、保有している500万円の売掛債権をファクタリングした場合、基本的には500万円以内しか資金化できません。

500万円以上の事業資金が必要な場合、銀行融資や消費者金融からの借入を検討しなければならないのが欠点です。

③違法業者が潜んでいる可能性がある

ファクタリング会社のなかには、法外な手数料を要求する悪徳業者や、実質的に暴利の貸付を行う違法業者が潜んでいます。

まだまだ認知度も低く、比較的新しい資金調達方法であるファクタリングは、法律で細かくルールを決められているわけではありません。

金融庁によれば、貸金業登録していない違法業者がファクタリング業者を装い、債権を担保として貸付を行うケースも発覚しているため、十分に気をつけましょう。

ファクタリング支払とは?意味・仕組みを解説

「ファクタリング支払とは?」「ファクタリング払いとは?」といった疑問を抱える方に向けて、意味や仕組みを解説します。

ファクタリングの意味を簡単にまとめると「売掛債権買取」です。仕組みとしては、売掛債権をファクタリング会社に売り、手数料が引かれた分のお金を手に入れる流れです。

本来、取引先から遅れて入金される売掛金を、ファクタリング会社から期日前に現金化してもらえるため、入金サイクルを短縮でき資金繰りが円滑になります。

メリットの多いおすすめファクタリング業者3選

低手数料やスピード資金化など、メリットの多い優良ファクタリング業者を紹介します。

- QuQuMo

- 日本中小企業金融サポート機構

- ビートレーディング

【関連記事】

ファクタリングおすすめ7選!個人・即日OKな手数料安い業者を紹介

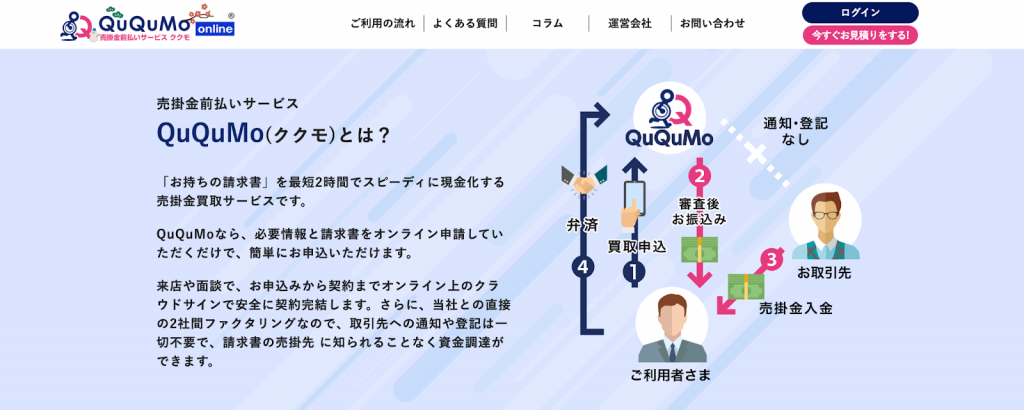

①QuQuMo

QuQuMoは、オンライン完結で最短2時間の資金化が望める売掛金前払いサービスです。

WEB完結によって手続きが簡略化されており、圧倒的なスピードで資金調達できます。また、1%〜という業界最安水準の低手数料も魅力です。

スマホやパソコンから簡単に申し込めるので、日本全国どこでも対応可能ですし、地方で事業を営む方でも来訪する必要がありません。

弁護士ドットコムが監修する安全性の高い「クラウドサイン」を用いて手続きするため、初心者でも安心してファクタリングできます。

| 手数料相場 | 1%〜 |

| 利用可能額 | 上限なし |

| 即日入金 | 可(最短2時間) |

| 個人事業主 | 可 |

| オンライン完結 | 可 |

②日本中小企業金融サポート機構

日本中小企業金融サポート機構は、関東財務局長および関東経済産業局長が認定する経営革新等支援機関です。

一般社団法人であるからこその低手数料を実現しており、安心かつコストを抑えた資金調達が期待できるでしょう。

審査は最短30分、入金までは最短3時間と迅速なうえ、利用にあたって全ての手続きが非対面で完了します。

必要書類も少なく、少額から大口の買取まで幅広く対応しているので、まずは気軽に無料見積もりを依頼してみてください。

| 手数料相場 | 1.5〜10% |

| 利用可能額 | 売掛金の金額範囲内 |

| 即日入金 | 可(最短3時間) |

| 個人事業主 | 可 |

| オンライン完結 | 可 |

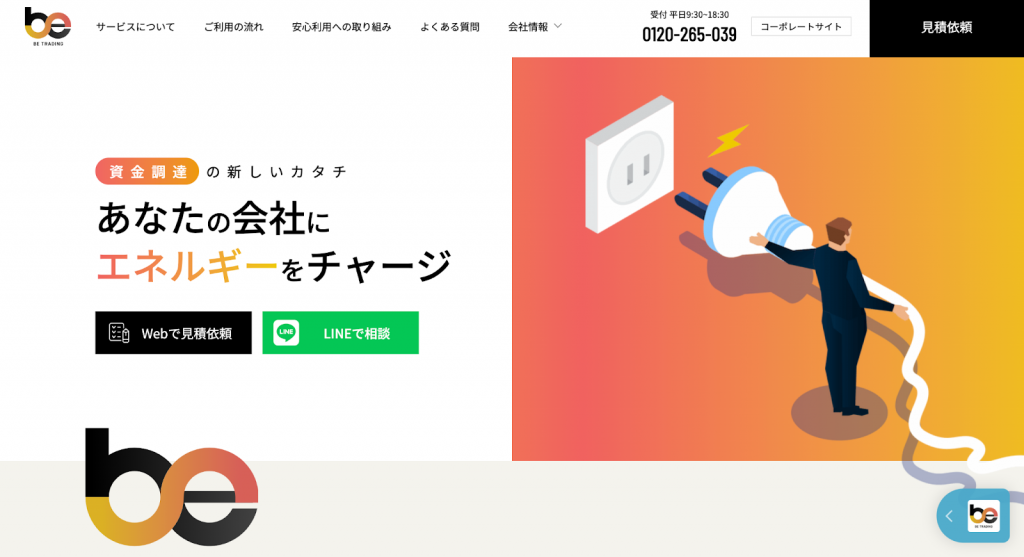

③ビートレーディング

ビートレーディングは累計46,000社を超える取引実績があり、月間では800件もの契約実績を誇る大手ファクタリング業者です。

最大買取率は98%となっており、ほぼ全額に近い額面で売掛債権を買い取ってもらえます。売掛債権(請求書)と2ヶ月分の通帳コピーがあれば、手軽に申込可能です。

完全オンライン契約を導入しているため最短2時間で資金調達できるほか、受注時点のより早い段階で資金化できる「注文書ファクタリング」も得意としています。

| 手数料相場 | 2社間:4〜12% 3社間:2〜9% |

| 利用可能額 | 無制限(過去実績:3万円〜7億円) |

| 即日入金 | 可(最短2時間) |

| 最大買取率 | 98% |

| 個人事業主 | 可 |

| オンライン完結 | 可 |

まとめ

ファクタリングのメリットとデメリットは、以下の通りです。

| メリット | デメリット |

| 債務者(取引先)に知られない 最短即日に資金繰りを改善できる 債権者(利用者)の業績が悪くても利用できる | 手数料が高い傾向にある 売掛債権の額面以上は資金化できない 違法業者が潜んでいる可能性がある |

ファクタリングは「2社間契約」や「3社間契約」などに細分化され、それぞれによってメリット・デメリットも異なってきます。

両者の良し悪しだけでなく、利用するファクタリング業者の特徴・得意分野も考慮しながら、資金繰り問題を解決できる1社に絞ってみてください。

ほとんどのファクタリング業者は無料で見積もり額を提示してくれるため、まずは気軽に相談から始めてみてください。