「ファクタリングの手数料相場はいくら?」

「ファクタリングより安い手数料で資金調達できる方法はある?」

ファクタリングで資金調達を検討している方は、このような疑問が浮かんでいませんか?見積もり結果があまりに高い手数料だと、違法性を疑ってしまいますよね。

本記事では、ファクタリング業者の手数料相場を比較した一覧表をもとに、ファクタリング手数料が安いおすすめ業者3選を紹介しています。

ファクタリング手数料の計算方法も解説しているので、あわせて参考にしてみてください。

記事後半では、ファクタリングよりお得な手数料で資金調達する方法も特別に紹介しています。コストを抑えて資金繰り問題を解決したい方は必見です。

【徹底比較】ファクタリングの手数料相場はいくら?

ファクタリングの手数料は業者によって異なりますが、相場としては2社間取引で「10〜20%」3社間取引で「1〜9%」です。

2社間取引は利用者とファクタリング業者だけの契約であり、売掛先が一切関与しないため、資金調達のスピードは早く、相手にファクタリングを利用した事実も知られません。

しかし、業者側にとっては売掛金の未回収リスクが高まる取引なので、手数料は高額に設定される傾向にあります。

一方の3社間取引は、利用者が業者に売掛金を返済するのではなく、業者が売掛先に直接売掛金回収を行います。未回収リスクを抑えられることで、手数料も低く設定されるのです。

ただし、3社間取引の場合は売掛先にファクタリング利用が知られたり、手続きが複雑になることで即日の資金調達が難しくなったりするなどのデメリットがあります。

参考として、以下に主要のファクタリング業者の手数料を比較できる一覧表を作成しました。

| ファクタリング業者 | 手数料相場 |

| 2〜10%以上 | |

| トップマネジメント | 【2社間】3.5~12.5% 【3社間】0.5~3.5% |

| 1.5〜10% | |

| QuQuMo | 1%〜 |

| うりかけ堂 | 2%〜 |

| ビートレーディング | 【2社間】4~12% 【3社間】2~9% |

| ペイトナーファクタリング | 一律10% |

| WIT(ウィット) | 5%〜 |

| フリーナンス | 3〜10% |

なお、ファクタリングの手数料相場は取引形態だけでなく、売掛先の信用力・売却する債権の金額・ファクタリングの利用回数などの要素によっても変動します。

ファクタリング手数料が安いおすすめ業者3選

前述した一覧表をもとに、ファクタリング手数料が安いおすすめ業者3社をピックアップしました。

- QuQuMo

- 日本中小企業金融サポート機構

- うりかけ堂

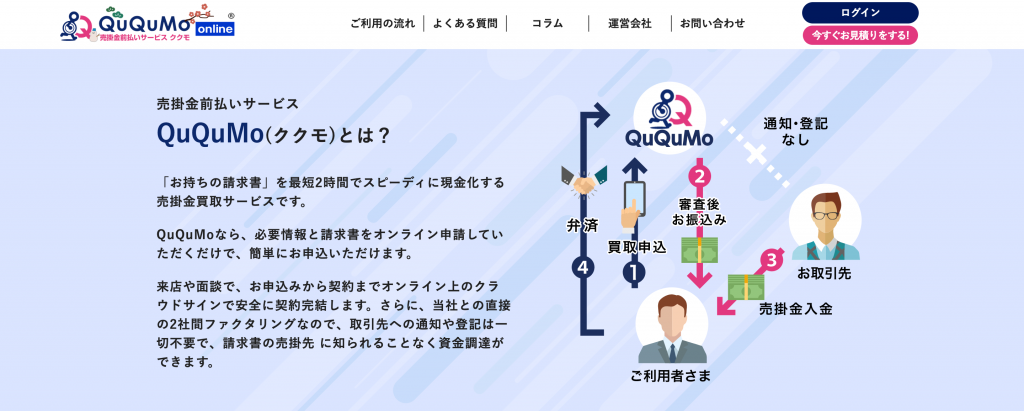

①QuQuMo

業界トップクラスの低手数料を誇るQuQuMoでは、パソコンやスマホからいつでも気軽に申し込むことができ、手続き全てがオンライン上で完結します。

請求書と通帳の2点さえあれば法人・個人事業主どちらでも取引OKで、最短2時間のスピード資金化が可能です。

利用可能額に上限がないので、少額から高額まで幅広い金額の債権を買い取ってもらえます。また、利用にあたっては債権譲渡登記も必要ありません。

安い手数料で2社間ファクタリングを利用したいなら、ぜひチェックしてみてください。

| 手数料相場 | 1%〜 |

| 利用可能額 | 上限なし |

| 即日入金 | 可(最短2時間) |

| 個人事業主 | 可 |

②日本中小企業金融サポート機構

日本中小企業金融サポート機構は、オンライン契約による業務の簡素化とコスト削減を徹底したことで、業界最低水準の低手数料1.5%〜を実現しました。

印紙代や郵送代などの無駄なコストを省いているため「とにかく安い利用料でお得にファクタリングしたい」という方におすすめです。

スマホ完結のファクタリングに対応しており、印鑑証明や登記簿謄本も必要ないので、最短3時間のスマートな資金調達が期待できます。

2社間ファクタリングにより売掛先に知られず、資金繰り難を悟られる恐れもありません。

| 手数料相場 | 1.5〜10% |

| 利用可能額 | 売掛金の金額範囲内 |

| 即日入金 | 可(最短3時間) |

| 審査通過率 | 95%以上 |

| 個人事業主 | 可 |

③アクセルファクター

審査率93.3%を誇るアクセルファクターでは、利用者1人ずつに専属の担当者がつきます。事業のキャッシュフローで悩みがある方は、相談してみるといいでしょう。

独自の審査基準を設けており柔軟に対応してくれるため、他のファクタリング会社で断られた方もぜひ一度相談してみてください。

| 手数料 | 100万円まで:10%〜 101万円〜500万円:5%〜 501万円〜1,000万円:2%〜 (1,001万円以上の手数料は別途相談) |

| 利用可能額 | 100万〜1,001万円以上 (100万円以下の少額債権も対応可能) |

| 即日入金 | 最短2時間 |

| 必要書類 | 請求書 通帳 身分証明書 |

| 個人事業主 | 可 |

| オンライン完結 | 可 |

ファクタリング手数料とは?計算方法

ファクタリングによって資金調達できる実際の金額は、手数料が大きく影響します。

そのほかにも、掛け目・事務手数料・登記費用・出張費などのコストを考慮しなければなりません。

例えば、売掛債権1,000万円、掛け目80%、手数料5%と仮定しましょう。この場合、掛け目の残り20%(200万円)が留保金となり、800万円がファクタリングの金額になります。

800万円に手数料5%がかかると40万円ですので、この条件の場合は手数料が40万円となります。

ただし、この手数料40万円に事務手数料・登記費用、契約内容によっては出張費用が上乗せされるケースもあり、実際の手数料は40万円以上になるかもしれません。

ファクタリング手数料の計算方法は参考に留め、詳細な費用に関しては各業者に無料見積もりを依頼するほうが確実です。

ファクタリングの手数料上限。どこからが違法?

ファクタリングは手数料上限の法律は原則ありません。

消費者金融など借りる際は「利息制限法」により年利が20%までと決まっていますが、ファクタリングは基本的に対象外なので、違法ではありません。

なので、手数料が高額になるケースもあるので、QuQuMoなど手数料の低い業者を選ぶのをおすすめします。

ファクタリングにインボイス制度はどんな影響がある?

ファクタリングにインボイス制度は影響を与えません。

そもそも、ファクタリングの取引に消費税がかからないので、影響はありません。

法人同士の取引でも消費税負担はないので、インボイス制度があっても消費者税負担はないのです。

ファクタリングよりお得な手数料で資金調達する方法

ファクタリングよりお得な手数料で資金調達する方法を特別に紹介します。

- GMOあおぞらネット銀行のビジネスローン「あんしんワイド」

- クレディセゾンとUPSIDERの共同運営「支払い.com」

赤字決算でも対応可能なビジネスローン

GMOあおぞらネット銀行が提供する融資枠型ビジネスローン「あんしんワイド」なら、赤字決算や創業期の法人企業でも柔軟に対応してもらえます。

直近3カ月分の銀行口座履歴(入出金明細など)をもとに審査するため、決算書や事業計画書の提出は必要ありません。もちろん、担保・保証人も不要です。

また「ビジネスローンは金利が高いのでは?」と思われがちですが、業界屈指の低金利0.9%から借入できるのも大きなメリットです。

ファクタリング手数料は年利換算するとかなり高額になるので、安いコストで資金調達したい法人事業者の方は、ぜひ検討してみてください。

最大1,000万円の融資に対応しているほか、融資枠内であれば場所や時間を問わず、何度でも借入・返済を繰り返すことが可能です。

審査・面談なしで資金繰り改善できる支払い.com

クレディセゾンとUPSIDERが共同運営しているサービス「支払い.com」では、クレジットカード1枚で支払期限を最長60日先にまで延長できます。

請求書払いの期限が翌日に迫っている状況でも、WEB完結で簡単に登録から決済までが完了するので、即日中にピンチを回避できる画期的なサービスと言えるでしょう。

諸経費込みの手数料は一律4%に設定されており、ファクタリングよりもお得かつ安い手数料で資金繰り問題を解決できます。

利用にあたって担保・書類提出・審査・面談は一切必要なく、売掛先に通知される不安もありません。

東京プライム市場上場のクレディセゾンが携わっていることから、違法性のない安心安全な資金調達法として勧められます。

まとめ

ファクタリング手数料の相場は、取引形態・売掛先の信用力・売掛債権の金額・過去利用回数などの要素によって異なります。

大まかなファクタリング手数料相場は、以下のように設定されているのが一般的です。

| 2社間取引 | 10〜20% |

| 3社間取引 | 1〜9% |

ファクタリング手数料を比較した一覧表をもとに厳選した「QuQuMo」「日本中小企業金融サポート機構」「うりかけ堂」の3社は、業界でも手数料が安い傾向にあります。

とはいえ、ファクタリング業者によって得意とする債権の種類やサービスもまちまちですから、まずは見積もりをとって手数料等を比較することが大切です。

ファクタリングよりも安い手数料で資金調達するなら、低金利を強みとする「あんしんワイド」や、審査・面談なしの「支払い.com」も視野に入れてみてください。